揭秘保险新坑:科学理财旗号下的隐性忽悠与双十原则的真相

不过,有句老话“买不如卖”,也有“长江后浪推前浪,保险新坑填旧坑”的说法。

01

第一个大坑就是打着科学理财的旗号,所谓数据化归纳保险理财过程中的各种僵化结论,比如保险行业的黄金法则、双十原则。

这是一句影响了整整一代保险代理人的营销用语,而这个道理现在跟那句投资用语“不要把所有的鸡蛋都放在同一个篮子里”基本一致,已经成为一个看似科学的隐含骗局。

什么是双十原则?

也就是说,所谓的保费是你自己收入的 10%,保额是你收入的 10 倍。

为什么我说这是隐藏的闪烁?

首先,保费预算不可能如此机械。

下面是两个示例。

例子 1:在中国的一个一线城市,一个年收入只有 5 万元,但负债很低的家庭,只有 20 万元的房贷。

对于这样的家庭来说,如果非要用收入的 10% 来买一个核心三口之家的保障,我敢说这个家庭未来会挨饿。

按照目前的发展趋势,5%~6%左右是2000-3000元,也可以满足一家三口的完整保障需求。

示例 2:年收入为 200 万美元的家庭。

事实上,家庭的责任并没有随着家庭收入的增加而逐年增加。

一些保险代理人说,投保金额应该是收入的十倍。对于这个家庭来说,不需要人寿保险金额达到 2000 万元。

对保额的需求与家庭的隐性债务有关,包括您的抵押贷款、子女债务等。这些责任与自己的收入不成正比。其实,你需要买多少保险的原则是,保障足以涵盖人生的实际负债和未来负债。

比如孩子最多能做的就是去哈佛完成博士学位,你还能去月球学习吗?!而这样的家庭,不会有无限的债务。所以,这样的家庭如果按照10%的原则,用20万块钱买证券,显然是上当受骗了。其实,如果一家四口每年花 7 万元或 8 万元买保障,每个人的医疗保险可以超过 1000 万,人寿保险和重病也可以极其充足。

我们真正需要支付的保费比例,我们建议随着家庭收入的比例曲线先上升,再下降。这有点像数学逻辑增长模型,也称为自我抑制方程。这是我们根据数万个家庭的经验数据得出的核心家庭最佳保险预算曲线(见下图,点击查看大图)。

从上图可以看出,对于年收入在 30 万元的核心家庭(不算爷爷奶奶),一般保费支出在 10% 左右;对于年收入在 12 万元左右的核心家庭,保费支出不得超过 6%。

根据这条曲线,结合保障需求,再搭配千变万化的保险产品,最终的解决方案可能是无限的,从中选择最优配置是一件类似 Alpha Dog 的工作,这也凸显了量身定做的优势。

题外话,让我们来看看我们最新的智能安防系统

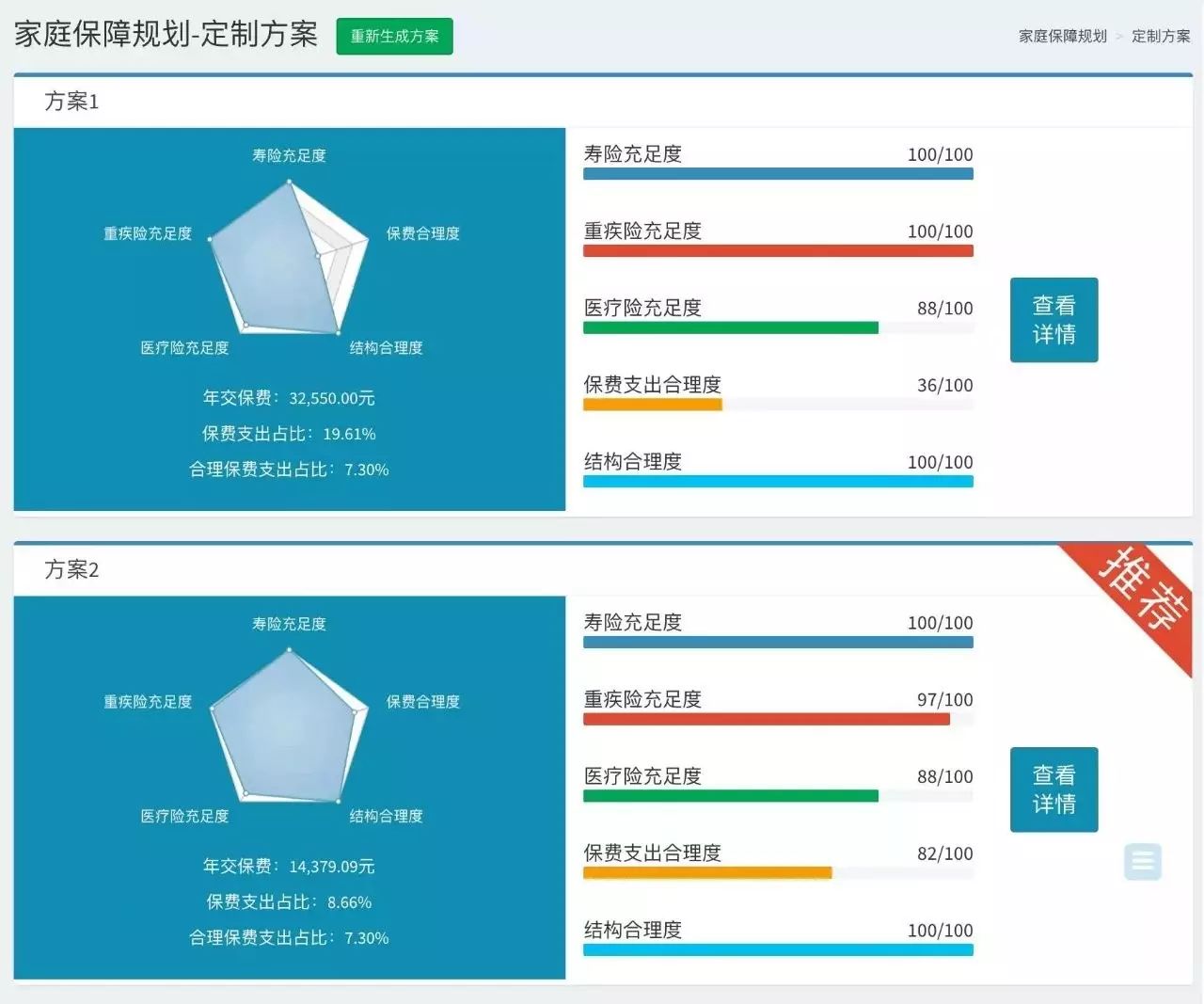

下图是我们完成保险规划后,通过智能保险系统为客户量身定制的最优方案,在数千种保险产品中做出最优选择,只有机器才能做到。家庭合理的保费支出为家庭收入的 7.3%。根据上图的回测,这个家庭的年收入约为 15 万。

02

这

双十原则还是一个小的闪烁,现在有一个更肤浅的科学和更大的中等大小的闪烁,那就是所谓的标准普尔的核心家庭配置推荐 - 4321原则。

许多锅友在背景中反映出来,说这是标准普尔根据全球白领工人给出的经验进行的配置。我做了一些海外搜索,但当然没有找到原文。让我们假设它是真实的。

什么是 4321 配置?

它是一个家庭的资产,其中 10% 放在灵活的现金中用于日常开支,20% 用于为家庭购买证券,30% 用于成长型投资,投资于各种股票,希望资产的高增长,40% 用于保本、理财等相对稳定的投资,帮助家庭实现固定目标, 例如实现家庭养老金和教育基金。

乍一看,这听起来很完美和科学,但仔细想想,它根本不是一回事。

比如一个年收入 5 万元的低收入家庭,假设这个家庭有 50 万元左右的资产,就必须投入 10% 的现金,这显然是对资源的浪费。其实投入的钱多少,要看家里的开支,才能维持3个月到半年的日常生活开销现金。

至于 20% 的保费支出,显然太高了,我们就不多说了。

重点分析后两个比例。

根据我们的经验,每个家族首先要根据自己的优先次序,根据自己的家族目标进行配置,然后根据风险属性,投入多少资本保本,投入多少相对激进的投资,通过控制整体风险来实现目标。如果你甚至没有完成这项工作,理论上你在高风险投资上的资金应该是零,更不用说三了。

所以,一个家庭最终的“资产配置”应该是什么,根本就不得而知了。

中国的中产阶级概念横跨各个领域,年收入 5 万到 500 万的人都说自己是中产阶级,那么这个 4321 原则适合什么样的中产阶级呢?!当然,这可能是 S&P 基于全球白领工人平均水平的经验数据,尤其是在发达国家。假设是这样,那么机械化引入它并不适合每个家庭。

我们并不反对用这个简单的概念来引发大家对财务管理的思考,但我们认为,按照这个标准,一切都会好起来的,你可能会陷入别人的销售套路。

03

第三个陷阱,“一个策略解决所有问题”。这是最近大多数保险公司都在销售的所谓功能全面的保险。以萍公司家的子女萍谋夫为代表,还有安谋宝、邰家优寿险,以及萍公司另一份重大疾病险。

因为保监会说保险必须姓包,所以大多数保险公司已经开始研发新产品。

“一策万难”,光是听到这种口号,大家就应该把它当成坑来。

最近热销的是一款功能全面的保单,比如孩子平谋夫,击中了想要一次性解决孩子所有保障问题的家长的期望。

它们的特点是什么?

首先,它确实是有保证的,但它低得可怜;

其次,溢价远高于市场平均水平;

第三,提供的保护有花里胡哨,什么都有一点。

这个产品是如何设计的?也就是说,产品涉及的防护类型很多,可以添加各种防护,但并不完美。例如,如果有重大疾病而没有轻症,则没有豁免,没有多次,等等。真正的目的是用盲目的方式,将保障多元化,在不增加保障内涵的情况下,增加保费。这与我多次强调的“买保险、买高保障、低保费”的原则背道而驰。

这不仅符合监管标准,而且允许高额保费,同时继续愚弄“一政策解决所有问题”。

在当今高度互联网+的社会中,越灵活越好。我们应该分解我们的需求,为每个需求制定解决方案,然后组合一个全面的解决方案。这个度身订造的保障计划必须是最具成本效益的。

04

第四个陷阱来自各种营销渠道,这些渠道现在影响了客户的健康状况。

保险公司卖保险的过程中总是存在着一种紧张感:不健康的人越多,他们就越愿意买这种保险,保险公司也更愿意接受健康的人买保险。这不涉及道德判断,我们纯粹从商业动机的角度来解释这个问题。

首先,我们需要知道,保险公司在操作时愿意承担什么样的风险?当然,愿意承担客户现在健康但将来可能会恶化的自然风险,这种风险是可以定价的。

而现在已知有风险的,已经不健康的,这是不能定价的。无法定价的风险将涉及越来越多的高风险目标(即投保人),最终压垮整个保险行业。

因此,利用客户对身体的担忧和身体的不完美来吸收业务,就成为营销过程中的一个隐藏坑。

例如,一家保险公司的精算师告诉我一个实证统计数据,他们公司的一份重大疾病保险单在推出后的短短两年内就损失了三分之一的因甲状腺癌而收取的保费。根据随后的抽样调查,大部分索赔都是因为客户生病并投保而提出的,虚假信息显然是受不良营销引导的。

许多公司现在正在讨论是否从重大疾病中删除甲状腺癌的承保范围。一旦连保监会都同意这项措施,健康的人在投保时,岂不是就不能享受甲状腺癌的保障了吗?

最终,受害的将是整个保险行业,实际上是投保客户。

商业中有商业规则,保险的规则是:当身体相对不健康时,我们只能承保我们当前健康的可保部分,这是理所当然的。任何违反这个原则搞坏销售的人,其实都是在为你挖坑。

到头来,各种各样的坑都以各种方式向我们袭来,我们该怎么办呢?其实答案只有一个——关键不在于产品,更不在于销量的闪烁,而在于你对自己的了解程度。

只有清楚了解自己的情况,包括收入、需要和健康状况,才能找到度身订造的全面保障计划,然后在所有保障方案中做出最佳选择。

完成这样一个可能需要 CPU 才能完成的配置过程,可以找到一个真正完整的解决方案,让您在“避坑战”中保持完全胜利。

保险“老坑”,请回头看看我的老文章↓↓↓: